- मेडिक्लेम और हेल्थ इंश्योरेंस की तुलना करें

- मेडिक्लेम और हेल्थ इंश्योरेंस प्लान को समझें

- खरीद

Simran is an insurance expert with more than 4 years of experience in the industry. An expert with previous experience in BFSI, Ed-tech, and insurance, she proactively helps her readers stay on par with all the latest Insurance industry developments.

Reviewed By:

Raj Kumar has more than a decade of experience in driving product knowledge and sales in the health insurance sector. His data-focused approach towards business planning, manpower management, and strategic decision-making has elevated insurance awareness within and beyond our organisation.

Updated on Jun 25, 2025 4 min read

हेल्थ और मेडिक्लेम इंश्योरेंस के बीच अंतर को दूर करें

भारतीय स्वास्थ्य सेवा क्षेत्र अभी भी विकसित हो रहा है और साथ ही अब यह अधिकांश भारतीय नागरिकों के लिए पहुंच से बाहर हो गया है। हालांकि, तकनीकी प्रगति लागत के साथ आती है, जिससे मध्यम और निम्न-वर्ग के लोगों पर बोझ पड़ने लगता है। इन दिनों यह बहुत आम है कि चिकित्सा पद्धतियां, डॉक्टर के नुस्खे और सर्जरी की लागत कुछ लाख से शुरू होती है।

अगर आपके पास हेल्थ या मेडिकल इंश्योरेंस नहीं है, तो निश्चित रूप से मेडिकल बिल आपके फाइनेंस को प्रभावित करते हैं। महंगी हेल्थकेयर सेवाओं के साथ अपने वित्त की सुरक्षा के लिए हेल्थ इंश्योरेंस और मेडिक्लेम पॉलिसियों का उपयोग करके अपने स्वास्थ्य को सुरक्षित करना आवश्यक है। ज्यादातर पॉलिसी खरीदार जो सबसे आम गलती करते हैं, वह है मेडिक्लेम को हेल्थ इंश्योरेंस मानना।

मेडिक्लेम और हेल्थ इंश्योरेंस के बीच बस एक अंतर है। इसलिए मेडिक्लेम और हेल्थ इंश्योरेंस पॉलिसी के अंतर के बीच की गलतफहमी को दूर करने के लिए हमारे साथ बने रहें।

हेल्थ इंश्योरेंस या मेडिक्लेम: अंतर जानें

भारत में, हेल्थ इंश्योरेंस और मेडिक्लेम के बारे में बहुत सारी गलत धारणाएं हैं। मेडिकल इंश्योरेंस खरीदते समय, लोग आमतौर पर भ्रमित होते हैं और मान लेते हैं कि मेडिक्लेम हेल्थ इंश्योरेंस का पर्याय है। लेकिन वास्तव में, पॉलिसी के बीच बस एक छोटा सा अंतर है। वे दोनों अस्पताल में भर्ती होने के लिए कवरेज प्रदान करते हैं और आधार पॉलिसी को कस्टमाइज़ करने के लिए ऐड-ऑन प्रदान करते हैं। हेल्थ इंश्योरेंस और मेडिक्लेम प्लान के बीच महत्वपूर्ण अंतर को समझने के लिए नीचे दी गई तालिका देखें।

| मेडिक्लेम प्लान | हेल्थ इंश्योरेंस |

|---|---|

| मेडिक्लेम प्लान में, खरीदार साल भर में कई क्लेम का विकल्प चुन सकते हैं, जब तक कि बीमा राशि की सीमा समाप्त नहीं हो जाती है। | हेल्थ इंश्योरेंस पॉलिसी में, आप साल भर में कई क्लेम चुन सकते हैं। फिर भी, कुछ सीमाएं हो सकती हैं, जैसे कि वार्षिक या आजीवन क्लेम सीमा, प्रतीक्षा अवधि, और पॉलिसी में उल्लिखित विशिष्ट कवरेज शर्तें। |

| मेडिक्लेम अस्पताल में भर्ती होने के खर्चों को कवर करता है, जिसमें कमरे के शुल्क, डॉक्टर की फीस, सर्जिकल प्रक्रिया और अस्पताल में रहने के दौरान अस्पताल से संबंधित अन्य खर्च शामिल हैं। याद रखें कि यह हर कंपनी में अलग-अलग हो सकता है। | हेल्थ इंश्योरेंस विभिन्न प्रकार के मेडिकल और सर्जिकल खर्चों के लिए व्यापक कवरेज प्रदान करता है, जिसमें अस्पताल में भर्ती होने से पहले और बाद में, ओपीडी, आईपीडी, एम्बुलेंस शुल्क, अस्पताल में भर्ती होने की लागत, दवाओं की लागत या डॉक्टर परामर्श शुल्क शामिल हैं। |

| मेडिक्लेम प्लान बुनियादी योजनाओं पर अतिरिक्त लाभ प्रदान नहीं करते हैं, जैसे कि गंभीर बीमारी कवरेज और पहले से मौजूद बीमारियों के लिए कवरेज। लेकिन आप ऐड-ऑन राइडर्स के साथ अपने मूल प्लान को कस्टमाइज़ कर सकते हैं। | हेल्थ इंश्योरेंस अक्सर बुनियादी योजनाओं में लाभ का एक अतिरिक्त सेट प्रदान करता है, जैसे कि निःशुल्क वार्षिक स्वास्थ्य जांच, प्रतीक्षा अवधि, निवारक स्वास्थ्य देखभाल सेवाएं, और पहले से मौजूद स्थितियों के लिए कवरेज। |

| आयकर अधिनियम की धारा 80 डी के तहत, यह चिकित्सा बीमा प्रीमियम पर सालाना 25,000 रुपये तक की कर कटौती की अनुमति देता है। | आयकर अधिनियम की धारा 80D के तहत, यह स्वास्थ्य बीमा प्रीमियम पर कर कटौती की अनुमति देता है। 60 वर्ष से कम आयु के खरीदारों के लिए, कर कटौती रु. 25,000 तक है, जबकि वरिष्ठ नागरिकों के लिए, यह रु. 50,000 तक जाती है। |

मेडिक्लेम क्या है?

हेल्थ इंश्योरेंस की तरह ही, मेडिक्लेम पॉलिसी किसी बीमारी या दुर्घटना के कारण होने वाले मेडिकल और सर्जिकल खर्चों के लिए कवर प्रदान करती है। यह सार्वजनिक और निजी दोनों बीमाकर्ताओं द्वारा प्रदान की जाने वाली अस्पताल में भर्ती बीमा योजना है, और यह सुविधाएँ कंपनी से कंपनी में भिन्न हो सकती हैं।

यह प्लान अस्पताल में रहने के दौरान बीमित व्यक्ति के सभी खर्चों को कवर करता है, जैसे कि अस्पताल के कमरे का किराया, सर्जन, डॉक्टर की फीस, मेडिकल प्रैक्टिशनर की फीस, डायग्नोस्टिक टेस्ट और दवाएं।

कुछ मेडिक्लेम पॉलिसियां अस्पताल में भर्ती होने से पहले की एक विशिष्ट अवधि तक प्राप्त किए गए पूर्व-अस्पताल के चिकित्सा खर्चों और अस्पताल में भर्ती होने के बाद के चिकित्सा खर्चों के लिए कवरेज प्रदान करती हैं। हालांकि, बेसिक मेडिक्लेम प्लान केवल अस्पताल में भर्ती होने से संबंधित खर्चों के लिए कवरेज प्रदान करते हैं और ओपीडी और आईपीडी देखभाल शुल्क को कवर नहीं करते हैं।

हेल्थ इंश्योरेंस क्या है?

हेल्थ इंश्योरेंस किसी बीमारी या दुर्घटना के कारण होने वाले हेल्थकेयर और सर्जिकल खर्चों के लिए कवरेज प्रदान करता है। यह अस्पताल में भर्ती होने और बाहरी रोगी दोनों खर्चों के लिए व्यापक कवरेज प्रदान करता है।

इस प्लान में बीमित व्यक्ति के सभी खर्च शामिल हैं, जैसे कि डॉक्टर की फीस, सर्जरी, नर्सिंग एम्बुलेंस, ओपीडी और आईपीडी देखभाल, अस्पताल में भर्ती होने की लागत, दवाओं की लागत या डॉक्टर परामर्श शुल्क। हालांकि, कुछ स्वास्थ्य बीमाकर्ता बुनियादी स्वास्थ्य बीमा पॉलिसियों में अस्पताल में भर्ती होने से पहले और बाद के खर्चों की पेशकश करते हैं।

भारत में मेडिक्लेम/हेल्थ इंश्योरेंस प्लान खरीदते समय ध्यान देने योग्य बातें

मेडिक्लेम और हेल्थ इंश्योरेंस के बीच बस एक छोटा सा अंतर है। इसलिए हमने मेडिक्लेम या हेल्थ इंश्योरेंस प्लान खरीदते समय ध्यान देने योग्य कुछ बातों को सूचीबद्ध किया है:

- दोनों प्लान एक निश्चित बीमा राशि के साथ आते हैं, जिसे आपको प्लान खरीदने से पहले तय करना होता है, और पॉलिसी नवीनीकरण से पहले इसे बदला नहीं जा सकता है।

- आम तौर पर, प्लान के प्रीमियम का अनुमान निश्चित बीमा राशि, आयु, भौगोलिक स्थिति, पॉलिसी की अवधि और आपके द्वारा चुने गए प्लान के प्रकार के आधार पर किया जाता है।

- बीमित व्यक्ति प्रतिपूर्ति और कैशलेस उपचार के माध्यम से क्लेम अनुरोध का विकल्प चुन सकते हैं।

- प्रतिपूर्ति दावों में, एक बीमित व्यक्ति को अपनी जेब से चिकित्सा खर्चों का भुगतान करना होता है और बाद में बीमाकर्ता से लागत के लिए दावा करना होता है।

- कैशलेस उपचार के तहत, चयनित अस्पताल एक नेटवर्क अस्पताल होना चाहिए, और फिर बीमाकर्ता सभी चिकित्सा खर्चों को सीधे अस्पताल में कवर करता है।

- दोनों प्लान व्यक्तिगत और फैमिली फ्लोटर के आधार पर खरीदे जा सकते हैं। हालांकि, फैमिली फ्लोटर प्लान व्यक्तियों, पति-पत्नी और बच्चों को कवर करता है।

कौन सा बेहतर है, मेडिक्लेम या हेल्थ इंश्योरेंस?

जैसा कि हम जानते हैं, अपेक्षाएं व्यक्तिवादी होती हैं। इसलिए, मेडिक्लेम या हेल्थ इंश्योरेंस प्लान में से किसी एक को चुनना मुश्किल होता है क्योंकि यह निर्णय बीमित व्यक्ति की स्वास्थ्य संबंधी आवश्यकताओं और बजट पर आधारित होता है। ज्यादातर समय, मेडिक्लेम इंश्योरेंस कम खर्चीला होता है क्योंकि यह केवल अस्पताल में भर्ती होने के खर्चों के लिए कवरेज प्रदान करता है। यह उन लोगों के लिए एक आदर्श प्लान है जो अप्रत्याशित रूप से अस्पताल में रहने के लिए कवरेज चाहते हैं।

दूसरी ओर, हेल्थ इंश्योरेंस मेडिकल एमरज़ेंसी के खिलाफ अधिक व्यापक कवरेज प्रदान करता है। यह बीमाकृत व्यक्ति के इनपेशेंट और आउट पेशेंट खर्चों को कवर करता है, जैसे कि चिकित्सा परामर्श, नैदानिक परीक्षण और दवाएं। यह उन लोगों के लिए एक आदर्श प्लान है जो पहले से मौजूद चिकित्सा बीमारियों से पीड़ित हैं या जिनके बीमार होने का खतरा अधिक है।

निष्कर्ष

मेडिक्लेम और हेल्थ इंश्योरेंस पॉलिसियों के बीच बस मामूली अंतर हैं। मेडिक्लेम पॉलिसियां अधिक बुनियादी होती हैं और इनपेशेंट अस्पताल में भर्ती होने की लागत को कवर करती हैं, लेकिन आप उन्हें अपनी आवश्यकताओं के अनुसार कस्टमाइज़ कर सकते हैं। अधिकांश समय, लोग यह मानते हैं कि मेडिक्लेम स्वास्थ्य बीमा का एक पर्याय है और जानकारी की कमी के कारण पॉलिसी खरीदते हैं। हालांकि, मेडिक्लेम और हेल्थ प्लान को समझने से दोनों विकल्पों के बारे में आपकी गलतफहमी दूर हो जाएगी और आपको यह तय करने में मदद मिलेगी कि आपकी मेडिकल ज़रूरतों के लिए सबसे उपयुक्त कौन सा है।

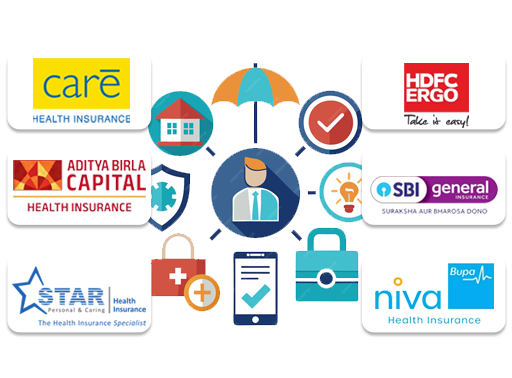

हमने भारत में शीर्ष 10 स्वास्थ्य बीमा कंपनियों की एक सूची बनाई है, बीमा से संबंधित किसी भी चीज़ के बारे में अधिक जानने के लिए, हमें कॉल करें या त्वरित नियुक्ति निर्धारित करें।

हेल्थ इंश्योरर नेटवर्क हॉस्पिटल्स

हेल्थ इंश्योरेंस बनाम मेडिक्लेम: अक्सर पूछे जाने वाले प्रश्न

1. मुझे कौन सा खरीदना चाहिए, मेडिक्लेम या हेल्थ इंश्योरेंस?

जैसा कि हम जानते हैं, अपेक्षाएं व्यक्तिवादी होती हैं। इसलिए जब मेडिक्लेम या हेल्थ इंश्योरेंस में से किसी एक को चुनने की बात आती है, तो यह इंश्योर्ड व्यक्ति की स्वास्थ्य संबंधी आवश्यकताओं और बजट पर निर्भर हो सकता है। प्लान खरीदने से पहले, अपनी अपेक्षाओं का विश्लेषण करें और सही विकल्प चुनने के लिए प्लान की तुलना करें।

2. हेल्थ इंश्योरेंस खरीदने की सही उम्र कब है?

जब हेल्थ इंश्योरेंस खरीदने की बात आती है, तो आप कम उम्र में प्लान खरीदने पर विचार कर सकते हैं क्योंकि प्रीमियम कम होगा, और आपको व्यापक कवरेज मिलेगा।

3. क्या मेडिक्लेम खरीदना अच्छा है?

मेडिक्लेम बीमा कम खर्चीला है क्योंकि यह केवल अस्पताल में भर्ती होने के खर्चों के लिए कवरेज प्रदान करता है। यह उन लोगों के लिए एक आदर्श प्लान है जो अप्रत्याशित रूप से अस्पताल में रहने के लिए कवरेज चाहते हैं।

4. अगर मैं हेल्थ इंश्योरेंस नहीं खरीदूं तो क्या होगा?

यदि आपके पास स्वास्थ्य या चिकित्सा बीमा नहीं है, तो निश्चित रूप से मेडिकल बिल आपके वित्त को प्रभावित करते हैं।

5. अगर आप स्वास्थ्य बीमा का खर्च नहीं उठा सकते तो क्या करें?

यदि आप स्वास्थ्य बीमा योजना का खर्च नहीं उठा सकते हैं, तो आप अपनी आय के अनुसार अधिक किफायती विकल्पों की खरीदारी कर सकते हैं, जिन्हें आप आसानी से खरीद सकते हैं। आप दुर्घटनाओं से होने वाली चोटों से खुद को सुरक्षित रखने के लिए पर्सनल एक्सीडेंट इंश्योरेंस का विकल्प चुनने पर भी विचार कर सकते हैं।

6. हेल्थ इंश्योरेंस के क्या फायदे हैं?

हेल्थ इंश्योरेंस में आपातकालीन स्थिति में फाइनेंशियल नुकसान का प्रबंधन करने के लिए अस्पताल में भर्ती होने के खर्च, नियमित जांच, वैकल्पिक उपचार और डेकेयर प्रक्रियाओं को शामिल किया जाता है।

7. भारत में हेल्थ इंश्योरेंस की लागत क्या है?

जब भारत में स्वास्थ्य बीमा की लागत की बात आती है, तो एक 30 वर्षीय व्यक्ति के लिए ₹5 लाख के अनुमानित कवर के लिए यह लगभग ₹500 और ₹850 (लगभग) हो सकता है। हालांकि, विभिन्न कारकों के कारण प्रीमियम अलग-अलग कंपनी में भिन्न हो सकता है।

8. क्या मुझे डायग्नोस्टिक खर्चों के लिए कवरेज मिलेगा?

हां, इंश्योरेंस प्रोवाइडर ज़्यादातर डायग्नोस्टिक टेस्ट, जैसे कि एक्स-रे, ब्लड टेस्ट, एमआरआई आदि के लिए कवरेज प्रदान करते हैं।

9. मुझे कितना मेडिकल इंश्योरेंस चाहिए?

पर्सनल फाइनेंस विशेषज्ञों के अनुसार, व्यक्तियों के लिए न्यूनतम 5 लाख रुपये का हेल्थ कवर उपयुक्त है। हालांकि, आपका हेल्थ कवरेज आपकी वार्षिक आय का कम से कम 50% होना चाहिए।

10. हेल्थ इंश्योरेंस में कौन सी बीमारियाँ कवर होती हैं?

चाहे आपके पास हेल्थ इंश्योरेंस पॉलिसी हो या मेडिक्लेम प्लान, अधिकांश बीमारियाँ कवर होती हैं, जैसे कि हृदय रोग, मधुमेह, मोतियाबिंद और अन्य गंभीर बीमारियाँ। हालांकि, कवर की गई शर्तों की सूची हर बीमाकर्ता के लिए अलग-अलग हो सकती है।

हेल्थ इंश्योरेंस कंपनियां

हेल्थ इंश्योरेंस कंपनियों के बारे में और जानें

Share your Valuable Feedback

4.4

Rated by 2636 customers

Was the Information Helpful?

Select Your Rating

We would like to hear from you

Let us know about your experience or any feedback that might help us serve you better in future.

Written By: Simran Kaur Vij

Simran is an insurance expert with more than 4 years of experience in the industry. An expert with previous experience in BFSI, Ed-tech, and insurance, she proactively helps her readers stay on par with all the latest Insurance industry developments.

Do you have any thoughts you’d like to share?