यूलिप का मतलब यूनिट लिंक्ड इंश्योरेंस प्लान है। यूलिप आपको निवेश घटक के साथ लाइफ़ कवरेज के दोहरे लाभ प्रदान करता है। यूलिप का रिटर्न बाज़ार की स्थितियों पर निर्भर करता है। ऐसे कई फ़ंड हैं जिनमें आपका पैसा निवेश किया जाता है, जैसे कि इक्विटी, डेब्ट या दोनों का संयोजन। बाज़ार में विभिन्न यूलिप उपलब्ध हैं, और हमने उन बेहतरीन यूलिप की सूची प्रदान की है जिन पर आप विचार कर सकते हैं। ... और पढ़ें

यूलिप का मतलब यूनिट लिंक्ड इंश्योरेंस प्लान है। यूलिप आपको निवेश घटक के साथ लाइफ़ कवरेज के दोहरे लाभ प्रदान करता है। यूलिप का रिटर्न बाज़ार की स्थितियों पर निर्भर करता है। ऐसे कई फ़ंड हैं जिनमें आपका पैसा निवेश किया जाता है, जैसे कि इक्विटी, डेब्ट या दोनों का संयोजन। बाज़ार में विभिन्न यूलिप उपलब्ध हैं, और हमने उन बेहतरीन यूलिप की सूची प्रदान की है जिन पर आप विचार कर सकते हैं। ... और पढ़ें

सिर्फ 2 मिनट में पॉलिसी खरीदें

सलाहकारों के विशेषज्ञ मार्गदर्शन के साथ

2 लाख + खुश ग्राहक

रीयल-टाइम समीक्षाएं और प्रशंसापत्र

मुफ्त तुलना

आसान और कुशल तुलना टूल

Term & Life Insurance

Himanshu is a content marketer with 2 years of experience in the life insurance sector. His motto is to make life insurance topics simple and easy to understand yet one level deeper for our readers.

Insurance & Business

Naval Goel, the founder of PolicyX is a well-recognised name in the Indian insurance and finance industry. His global overview has revolutionised the way insurance is perceived and bought by commoners in India.

Updated on Jan 26, 2026 4 min read

यूएलआईपी- यूनिट लिंक्ड इंश्योरेंस प्लान, जिसे आमतौर पर यूलिप पॉलिसी के रूप में जाना जाता है, निवेश और बीमा कवर का एक पूरा पैकेज है जो धन बढ़ाने में मदद करता है। आमतौर पर, यूलिप पारदर्शी और लचीले होते हैं, जिससे व्यक्ति को आवश्यकता के अनुसार अपनी योजना को अनुकूलित करने की अनुमति मिलती है। यह आपको बीमा कवरेज प्रदान करता है और आपको योग्य निवेश विकल्पों में अपने प्रीमियम का एक हिस्सा निवेश करने की अनुमति देता है जिसमें स्टॉक, बॉन्ड, म्यूचुअल फंड और बहुत कुछ शामिल हैं। यूलिप इंश्योरेंस में निवेशक अपने निवेश को ऋण से इक्विटी में स्वैप कर सकते हैं और इसके विपरीत स्तंभ से पोस्ट तक चलने या दंडित होने की चिंता किए बिना भी कर सकते हैं।

यूलिप प्लान पहली बार 1971 में यूनिट ट्रस्ट ऑफ इंडिया द्वारा पेश किए गए थे और तब से इन योजनाओं को भारतीय बीमा बाजार द्वारा सराहा गया है।

आज, अधिक प्रदाताओं ने यूलिप योजनाओं के खेल में टैप किया है और न्यूनतम शुल्क पर नए युग की सुविधाओं के साथ ऐसी योजनाओं की पेशकश करके अपने ग्राहकों की जरूरतों को सफलतापूर्वक पूरा कर रहे हैं। आईसीआईसीआई प्रूडेंशियल, बजाज लाइफ, एचडीएफसी सहित सभी प्रमुख बीमा कंपनियां भारतीय उपभोक्ताओं को यूलिप प्लान के असंख्य ऑफर करती हैं।

आइए खरीदारी का निर्णय लेने से पहले यूलिप प्लान की विस्तृत जानकारी प्राप्त करें।

भारत में सर्वश्रेष्ठ यूलिप योजनाएं

यूलिप प्लान आपको 18 साल की उम्र में जल्दी निवेश करने की अनुमति देता है। जब कोई पॉलिसीधारक यूलिप प्लान के लिए नियमित प्रीमियम का भुगतान करता है, तो बीमाकर्ता जीवन बीमा कवर के लिए इसके एक हिस्से का उपयोग करता है। शेष राशि का उपयोग विभिन्न ऋण और इक्विटी निवेशों के लिए किया जाता है, इस प्रकार आपके रिटायरमेंट के बाद के जीवन को वित्तीय रूप से समर्थन देने के लिए पर्याप्त धन जमा होता है। ऐसी योजनाओं का सबसे अनिवार्य हिस्सा यह है कि पॉलिसीधारक लॉक-इन अवधि के बाद किसी भी समय पॉलिसी का कार्यकाल निर्धारित कर सकता है और बाहर निकल सकता है। यूलिप रिटायर होने और रिटायरमेंट के बाद जीवन का आनंद लेना शुरू करने का निर्णय लेने की सुविधा प्रदान करता है।

यूलिप प्लान की बेहतर समझ के लिए यहां एक उदाहरण दिया गया है।

30 साल के कमल अपनी पत्नी के साथ यात्रा करने के लिए पर्याप्त धन के साथ 60 साल की उम्र में रिटायर होना चाहते हैं। वह नियमित और संभावित खर्चों जैसे कि घरेलू आवश्यक वस्तुओं, चिकित्सा बिलों, क्षति और मरम्मत आदि के बारे में अच्छी तरह से जानते हैं, इस प्रकार, उन्होंने अनुमान लगाया कि सेवानिवृत्ति के बाद एक स्वतंत्र और आरामदायक जीवन जीने के लिए लगभग 5 करोड़ रुपये की आवश्यकता होनी चाहिए। कमल अब लगभग 15,000 रुपये के मासिक प्रीमियम के साथ यूलिप प्लान का विकल्प चुन सकते हैं। अपनी सेवानिवृत्ति के समय 60 वर्ष की आयु पर, वह अपनी आवश्यकताओं के आधार पर नियमित आय या एकमुश्त के रूप में रिटर्न प्राप्त करने का निर्णय ले सकता है। यूलिप प्लान आपको लाइफ़ कवर सुरक्षा प्रदान करते हुए आपके प्रीमियम को अपनी पसंद के फ़ंड के प्रकार में निवेश करके काम करते हैं।

यूनिट-लिंक्ड इंश्योरेंस प्लान के लिए आपके द्वारा भुगतान किए जाने वाले प्रीमियम का उपयोग धन और जीवन बीमा बनाने के लिए किया जाता है। प्लान के शुरुआती वर्षों में, प्लान के खर्चों के लिए प्रीमियम की एक बड़ी राशि का उपयोग किया जाता है। बाद में, प्रीमियम को दो अलग-अलग खंडों में विभाजित किया जाता है- निवेश और बीमा।

आपकी पसंद के फंड में निवेश की गई राशि के लिए इकाइयां जारी की जाती हैं; यह ऋण, इक्विटी या दोनों का संयोजन हो सकता है। इकाइयों का आवंटन मूल निधि के प्रदर्शन पर निर्भर करता है। शुरुआती 2 से 3 प्लान वर्षों में, उच्च खर्चों की कटौती के कारण, फंड का मूल्य कम रहेगा। इसके अलावा, मृत्यु दर में भी मासिक रूप से कटौती की जाएगी। यह किसी व्यक्ति को जीवन बीमा प्रदान करने के लिए बीमा राशि है और आपके द्वारा चुने गए फंड मूल्य के रूप में बदल जाएगी। इन फंडों के रखरखाव के लिए, एक राशि जिसे फंड प्रबंधन शुल्क के रूप में संदर्भित किया जाता है, काट लिया जाएगा।

लोग अक्सर पारंपरिक निवेश योजनाओं, यूलिप इंश्योरेंस और म्यूचुअल फंड के बीच भ्रमित हो जाते हैं। इस भ्रम से आपकी मदद करने के लिए, हमने तीनों निवेश योजनाओं की तुलना की है। जरा गौर करें और एक बेहतर समझ रखें।

| फैक्टर्स | यूलिप | ट्रेडिशनल प्लान | म्यूचुअल फंड्स |

| टाइप | इन्वेस्टमेंट कम इंश्योरेंस प्लान | इंश्योरेंस प्लान | इन्वेस्टमेंट प्लान |

| इन्वेस्टमेंट | निवेशक के फैसले के अनुसार, पैसा हाइब्रिड, डेट या इक्विटी फंड में निवेश किया जाता है। | निवेशक के निर्णय के अनुसार, पैसा ऋण और इक्विटी उपकरणों में निवेश किया जाता है। | निवेशक के फैसले के अनुसार, पैसा डेट, इक्विटी फंड और मनी मार्केट इंस्ट्रूमेंट्स में निवेश किया जाता है। |

| रिस्क | मॉडरेट | निम्न | हाई |

| लिक्विडिटी | केवल तभी जब 5 वर्ष की लॉक-इन अवधि समाप्त हो गई हो। | मैच्योरिटी तक लॉक | कोई लॉक-इन पीरियड नहीं |

अपनी आवश्यकताओं के अनुसार नीचे दिए गए किसी भी यूलिप प्लान को चुनकर अपने जीवन के लक्ष्यों को निवेश करें और सुरक्षित करें।

जीवन सुरक्षा, बचत और निवेश - यूलिप प्लान एक ही समय में बचत और निवेश की आदतों को जन्म देते हैं, ये दोनों दीर्घकालिक संपत्ति बनाने के लिए महत्वपूर्ण तत्व हैं। यूलिप प्लान बाजार से जुड़े रिटर्न के साथ-साथ जीवन बीमा कवर पर बचत के दोहरे लाभ प्रदान करते हैं। इस प्लान के साथ, एक पॉलिसीधारक रिटर्न की उच्च दर अर्जित करने के लिए कई मार्केट फंडों में निवेश कर सकता है, इस प्रकार सुरक्षा की भावना प्रदान करता है। हालांकि, हमेशा ध्यान रखें कि पेशेवरों और विपक्षों की पूरी समझ रखने से यूलिप नीति चुनने का निर्णय सरल हो जाता है। यदि आप पूरी तरह से जानते हैं, तो आप व्यक्तिगत आवश्यकताओं के आधार पर बेहतर फिट पा सकते हैं यदि विशेषताओं को अच्छी तरह से समझा जाता है।

नीचे यूलिप लाभ के कुछ लाभ दिए गए हैं। एक नज़र डालें:

यह आपको बाजार से जुड़े रिटर्न अर्जित करने की अनुमति देता है जहां प्रीमियम का एक हिस्सा बाजार से जुड़े फंडों में निवेश किया जाता है जो अलग-अलग अनुपात में ऋण और इक्विटी जैसे निवेश विकल्पों के विभिन्न रूपों में निवेश किए जाते हैं।

यूलिप प्लान पॉलिसी अवधि के दौरान पॉलिसीधारक की मृत्यु के मामले में मृत्यु लाभ प्रदान करते हैं।

यूनिट-लिंक्ड प्लान टैक्स सेविंग, लाइफ कवर और इन्वेस्टमेंट के ट्रिपल बेनिफिट्स का विकल्प भी प्रदान करते हैं। एक सुनिश्चित व्यक्ति को अपनी आवश्यकताओं, बजट और बाजार से जुड़े रिटर्न के आधार पर व्यापक जीवन कवर का लाभ मिलता है।

यूलिप प्लान मेच्योरिटी बेनिफिट्स के साथ आते हैं, अगर पॉलिसीधारक प्लान की मेच्योरिटी अवधि पूरी करता है। यह लाभ लाभार्थी को फंड वैल्यू की एकमुश्त राशि के रूप में प्रदान किया जाता है।

आयकर अधिनियम, 1961 की कृपा से, आप खुशी से जीत की स्थिति में फंस जाएंगे जो कर बचाता है, कवरेज प्रदान करता है, और अच्छा रिटर्न देता है।

एक बार जब आप 5 साल की लॉक-इन अवधि पार कर लेते हैं, तो आप किसी आपात स्थिति से लड़ने के लिए गर्व से कुछ राशि निकाल सकते हैं।

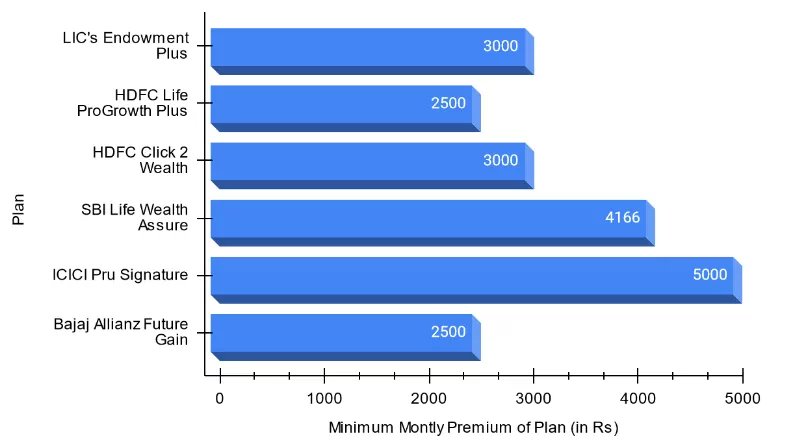

बाजार में कुछ प्रमुख बीमा प्रदाताओं के विभिन्न मानदंडों से आपको अच्छी तरह से अवगत कराने के लिए यहां एक त्वरित सूची दी गई है:

| कम्पनी का नाम | प्लान के नाम | एंट्री एज | न्यूनतम प्रीमियम |

| लाइफ इन्शुरन्स कॉर्पोरेशन ऑफ इंडिया | एलआईसी एंडोवमेंट प्लस | 90 दिन-50 वर्ष | 3000 रूपये |

| एचडीएफसी लाइफ इन्शुरन्स | एचडीएफसी लाइफ प्रो ग्रोथ प्लस | 14-65 वर्ष | 2500 रुपये |

| एचडीएफसी लाइफ इन्शुरन्स | एचडीएफसी क्लिक 2 वेल्थ | 30 दिन - वर्ष | 3000 रूपये |

| एसबीआई लाइफ इन्शुरन्स | एसबीआई लाइफ वेल्थ अश्योर | 8-60 वर्ष | 4,166 रुपये |

| आईसीआईसीआई लाइफ इन्शुरन्स | आईसीआईसीआई प्रू सिग्नेचर | 0 (30 दिन) - 60 वर्ष | 5,000 रुपये |

| बजाज एलियांज़ लाइफ इन्शुरन्स | बजाज एलियांज फ्युचर गेन | 1-60 वर्ष | 2,500 रुपये |

विभिन्न यूलिप प्लान की प्रीमियम तुलना

एलआईसी न्यू एंडोवमेंट प्लस एक यूनिट-लिंक्ड, नॉन पार्टिसिपेटिंग, रेगुलर प्रीमियम है, जो पॉलिसी अवधि के दौरान निवेश और बीमा कवरेज प्रदान करता है।

प्रमुख विशेषताऐं:

पात्रता:

| प्रवेश की न्यूनतम आयु | 90 दिन |

| प्रवेश की अधिकतम आयु | 50 वर्ष |

| मैच्योरिटी की न्यूनतम आयु | अठारह साल |

| मैच्योरिटी की अधिकतम आयु | 60 वर्ष |

| पॉलिसी अवधि | 10 से 20 वर्ष |

एचडीएफसी लाइफ प्रोग्रोथ प्लस एक यूनिट-लिंक्ड इंश्योरेंस और रेगुलर प्रीमियम प्लान है, जहां प्रीमियम को बाजार में निवेश किया जाता है, इस प्रकार विभिन्न लाभों के साथ अच्छा रिटर्न प्रदान करता है। यह प्लान निवेश फंड और नियमित प्रीमियम चुनने की सुविधा प्रदान करता है।

प्रमुख विशेषताऐं:

पात्रता:

| पैरामीटर्स | मिनिमम | अधिकतम | |

| एंट्री एज (लाइफ़ ऑप्शन) | 14 वर्ष* | 65 वर्ष | |

| प्रवेश आयु (एक्स्ट्रा लाइफ़ ऑप्शन) | अठारह साल | 55 वर्ष | |

| मैच्योरिटी आयु (लाइफ़ ऑप्शन) | - | 75 वर्ष | |

| मैच्योरिटी आयु (एक्स्ट्रा लाइफ़ ऑप्शन) | - | 70 वर्ष | |

| प्रीमियम्स | वार्षिक | 24,000 रुपये | 1,00,000 रुपये |

| अर्धवार्षिक | 10,000 रूपये | 50,000 रूपये | |

| मंथली | 2,500 रुपये | 8,333 रुपये | |

| पॉलिसी अवधि | दस साल | 30 साल पुराना | |

| प्रीमियम पेमेंट टर्म | दस साल | 30 साल पुराना | |

यह एक नॉन-पार्टिसिपेटिंग यूनिट-लिंक्ड लाइफ इन्शुरन्स प्लान है जो मार्केट लिंक्ड रिटर्न प्रदान करता है और न्यूनतम शुल्क पर आपके और आपके परिवार के लिए मूल्यवान वित्तीय सुरक्षा प्रदान करता है।

प्रमुख विशेषताऐं:

पात्रता:

| पैरामीटर्स | इन्वेस्ट प्लस | प्रीमियम वेवर ऑप्शन | गोल्डन ईयर्स बेनिफ़िट |

| एंट्री एज | बीमित व्यक्ति: 0 वर्ष (30 दिन) से 60 वर्ष | बीमित व्यक्ति: 0 वर्ष (30 दिन) से 60 वर्ष तक प्रस्तावक: 18 वर्ष से 65 वर्ष | बीमित व्यक्ति: 0 वर्ष (30 दिन) से 60 वर्ष |

| मैच्योरिटी आयु | 18 वर्ष से 75 वर्ष | 18 वर्ष से 75 वर्ष | 99 वर्ष |

| पॉलिसी की अवधि | 10 से 40 वर्ष | प्रवेश के समय 99 माइनस एज | |

यह एक व्यक्तिगत, यूनिट लिंक्ड, नॉन-पार्टिसिपेटिंग, लाइफ इंश्योरेंस प्रॉडक्ट है। यह एक एकल प्रीमियम उत्पाद है जहाँ आपको केवल एक बार प्रीमियम का भुगतान करना होता है।

प्रमुख विशेषताऐं:

पात्रता:

| एंट्री एज | न्यूनतम: 8 वर्ष | अधिकतम: 60 वर्ष |

| मैच्योरिटी आयु | न्यूनतम: 70 वर्ष | |

| प्रीमियम मोड | सिंगल प्रीमियम | |

| पॉलिसी अवधि | न्यूनतम: 10 वर्ष | अधिकतम: 30 वर्ष |

यह विशेष बचत प्लान आपको अपने प्रियजनों को लाइफ़ कवर से बचाने के लिए बेहतर रिटर्न प्राप्त करने में मदद कर सकता है। यह प्लान व्यवस्थित निकासी के साथ आता है, जहां आप पॉलिसी से नियमित निकासी कर सकते हैं।

प्रमुख विशेषताऐं:

पात्रता:

| एंट्री एज | 0 (30 दिन) - 60 वर्ष |

| पॉलिसी अवधि | 10 वर्ष से 30 वर्ष |

| मैच्योरिटी की अधिकतम आयु | 18 - 75 वर्ष पूरे जीवन कवर के लिए: 99 वर्ष |

बजाज एलियांज फ्यूचर गेन एक यूनिट-लिंक्ड एंडोमेंट इंश्योरेंस प्लान है जो निवेश के लिए फंड के अधिकतम आवंटन की अनुमति देता है जो आपको भारी रिटर्न के साथ सहायता करता है। यह योजना असीमित स्विच की सुविधा प्रदान करती है।

मुख्य विशेषताएं:

पात्रता:

| एंट्री एज | न्यूनतम आयु: 1 वर्ष, अधिकतम आयु: 60 वर्ष |

| मैच्योरिटी आयु | न्यूनतम आयु: 18 वर्ष, अधिकतम आयु: 70 वर्ष |

| प्रीमियम भुगतान अवधि | 5 - 30 वर्ष |

भारत में, जीवन बीमा कंपनियां यूलिप के विभिन्न रूपों की पेशकश करती हैं। इन यूलिप निवेश को 3 श्रेणियों में विभाजित किया गया है, जैसे:

सेवानिवृत्ति के लिए यूलिप

इस प्लान के तहत, आपको अपने नियोक्ता के साथ एक विशिष्ट अवधि के लिए भुगतान करना होगा जो स्वचालित रूप से कॉर्पस राशि के रूप में एकत्र किया जाता है। बीमित व्यक्ति के रूप में, आप इसे अपनी सेवानिवृत्ति के बाद वार्षिकी के रूप में प्राप्त करेंगे।

यूलिप फॉर वेल्थ कलेक्शन

यह आपके धन को एक विशिष्ट अवधि के लिए जमा करता है। यह उन लोगों के लिए सबसे उपयुक्त है जो अपने देर से बिसवां दशा और शुरुआती तीसवां दशक में हैं। इस प्लान में निवेश करने से, उन्हें अपने वित्तीय लक्ष्य को पूरा करने की सुविधा मिलेगी।

बाल शिक्षा के लिए यूलिप

यह कहने में कोई संदेह नहीं है कि एक अभिभावक के रूप में आप अपने बच्चे के भविष्य को एक अप्रत्याशित घटना से सुरक्षित करना चाहते हैं जो उनके करियर को बर्बाद कर सकता है। ऐसे मामलों में, अपने बच्चे के लिए एक यूलिप चुनें जो उसके जीवन के विभिन्न चरणों में उसकी मदद कर सके।

टाइप 1 यूलिप प्लान

यदि किसी दुर्भाग्यपूर्ण घटना के कारण बीमित व्यक्ति की मृत्यु हो जाती है, तो नामांकित व्यक्ति को मृत्यु लाभ के रूप में उच्च निधि मूल्य/बीमा राशि प्राप्त होगी। लेकिन अगर पॉलिसी की शुरुआत में मृत्यु होती है (जब बीमा राशि > फंड वैल्यू होती है), तो बीमा प्रदाता नॉमिनी को राशि का भुगतान करेगा।

टाइप 2 यूलिप प्लान

इस प्लान में, यदि पॉलिसीधारक को दुर्भाग्यपूर्ण मृत्यु होती है, तो नॉमिनी को मृत्यु लाभ के रूप में बीमित राशि और फंड मूल्य दोनों प्राप्त होंगे।

कैश फंड्स

ये 'सेफ फंड' की श्रेणी में आते हैं। उनमें निवेश करने से, आपको उनकी मेच्योरिटी पर चुनिंदा रिटर्न मिलेगा।

इक्विटी फंड्स

वे 'रिस्किएस्ट यूलिप इन्वेस्टमेंट' की सूची में सबसे ऊपर हैं, लेकिन उच्चतम रिटर्न प्रदान करते हैं। कंपनी का स्टॉक और इक्विटी इसके निवेश का क्षेत्र है।

फिक्स्ड इंटरेस्ट और बॉन्ड फंड

इस तरह के फंड समय पर रिटर्न देने के लिए प्रसिद्ध हैं और उन लोगों द्वारा चुने जाते हैं जो शीघ्र पुरस्कार के साथ मध्यम जोखिम के करीब पसंद करते हैं। दूसरे शब्दों में, ये फंड असुरक्षित और सुरक्षित निवेशों का एक आदर्श संयोजन हैं।

बैलेंस्ड फंड

इस तरह के फंड अच्छे रिटर्न के साथ मध्यम जोखिम की पेशकश करने के लिए प्रसिद्ध हैं। प्रीमियम के माध्यम से आपके द्वारा भुगतान की जाने वाली राशि को शेयर बाजार और कॉर्पोरेट बॉन्ड में निवेश किया जाता है।

यूलिप पॉलिसी में संभावित भावी प्रतिकूलताओं के खिलाफ वित्तीय सुरक्षा सुनिश्चित करने में निवेशकों की सहायता करने के लिए कई विशेषताएं हैं। यूलिप प्लान की नीचे दी गई विशेषताओं पर एक नज़र डालें:

यूलिप प्लान राइडर अतिरिक्त लाभ हैं जिन्हें आप छोटे प्रीमियम का भुगतान करके अपनी मौजूदा पॉलिसी में जोड़ सकते हैं। यूलिप प्लान राइडर्स की सूची यहां दी गई है:

वेवर ऑफ़ प्रीमियम बेनिफ़िट राइडर

यदि आपकी नियमित आय स्थायी विकलांगता, या काम करने में सक्षम नहीं होने या गंभीर बीमारी जैसे किसी कारण से प्रभावित होती है, तो प्रीमियम राइडर की छूट यह सुनिश्चित करती है कि भविष्य में आपके यूलिप प्लान के लिए सभी प्रीमियम माफ हो जाएं और आपका निवेश और जीवन कवर बिना जारी रहेगा कोई हस्तक्षेप

एक्सीडेंटल डेथ बेनिफिट राइडर

नॉमिनी को बेस यूलिप प्लान के डेथ बेनिफिट्स के साथ राइडर सम अश्योर्ड का अतिरिक्त लाभ मिलता है।

एक्सीडेंटल परमानेंट टोटल/पार्शियल डिसएबिलिटी बेनिफिट राइडर

यदि किसी दुर्घटना के कारण बीमित व्यक्ति को कुल या आंशिक विकलांगता का सामना करना पड़ता है, तो यह राइडर एकमुश्त राशि का भुगतान करता है।

क्रिटिकल इलनेस लाभ राइडर

जब पॉलिसी ब्रोशर में उल्लिखित एक गंभीर गंभीर बीमारी होती है, तो पॉलिसीधारकों को सर्वोत्तम संभव उपचार प्राप्त करने के लिए वित्तीय सहायता की आवश्यकता होती है। यूलिप प्लान में क्रिटिकल इलनेस राइडर जोड़ने से बीमित व्यक्ति को पॉलिसी अवधि के दौरान किसी भी गंभीर बीमारी के मामले में एकमुश्त राशि प्राप्त करने में मदद मिलती है।

फैमिली इनकम बेनिफिट राइडर

बीमित व्यक्ति की मृत्यु, एक्सीडेंटल परमानेंट टोटल डिसेबिलिटी या टोटल डिसेबिलिटी या किसी भी निर्दिष्ट क्रिटिकल इलनेस के पहले निदान के मामले में, राइडर सम अश्योर्ड का 1% मासिक रूप से इस राइडर के तहत न्यूनतम 10 वर्षों के लिए भुगतान किया जाता है।

किसी भी अन्य निवेश की तरह, यूलिप प्लान में आपको अत्यधिक ध्यान देने की आवश्यकता होगी और निश्चित रूप से, प्रीमियम के माध्यम से आपकी मेहनत की कमाई का एक हिस्सा। इसलिए, सही कॉल करना महत्वपूर्ण है, जहां पीछे मुड़कर देखना आपके लिए नो-गो है। ऐसा करने के लिए, आपको निम्नलिखित कारकों से गुजरना चाहिए और उन पर कुछ समय बिताना चाहिए। वे इस प्रकार हैं: -

ध्यान में रखा जाने वाला सबसे महत्वपूर्ण पहलू किसी भी निवेश उद्देश्य के लिए सर्वोत्तम संभव रिटर्न प्राप्त करना है। यूलिप निवेश किसी भी जोखिम प्रोफ़ाइल के निवेशकों के लिए और किसी भी जीवन स्तर पर एक आदर्श विकल्प हो सकता है। सबसे उपयुक्त यूलिप प्लान चुनते समय ध्यान रखने योग्य बातें दी गई हैं।

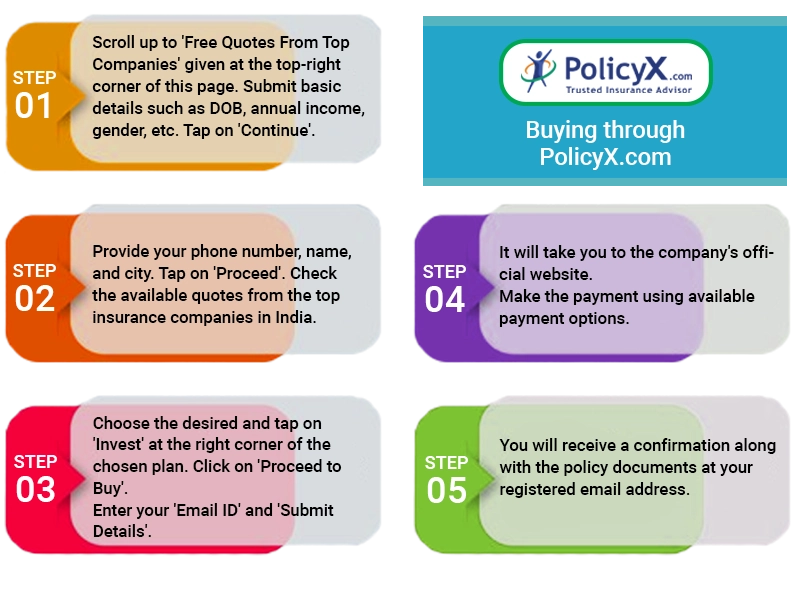

PolicyX.com आपको कुछ ही मिनटों में एक उपयुक्त यूलिप नीति खोजने में मदद करता है। आप अलग-अलग यूलिप प्लान की तुरंत तुलना कर सकते हैं, अपनी आवश्यकताओं के अनुसार उनकी विशेषताओं का मूल्यांकन कर सकते हैं और अपने लिए सर्वश्रेष्ठ खोज सकते हैं। यूलिप कैलकुलेटर की मदद से, हम आपको प्रीमियम, रिटर्न आदि के चार्ट वाली कंपनियों की एक सूची प्रदान करते हैं.

100% मुफ्त उद्धरण

टॉप इंश्योरर्स से तुरंत मुफ्त कोट्स पाएं

प्रीमियम कैल्कुलेटर

विभिन्न यूलिप प्लान की प्रीमियम राशि की गणना करें

पारदर्शीता

हर कॉल को सुरक्षा उद्देश्यों के लिए रिकॉर्ड किया जाता है

ग्राहक प्रोफ़ाइल

एक डिजिटल प्लेटफॉर्म जहां ग्राहक अपनी यात्रा की जांच कर सकते हैं

खरीदने में आसान

बस कुछ ही मिनटों में ऑनलाइन प्लान खरीदें

अनुभवी कंसल्टेंट्स

एक डिजिटल प्लेटफॉर्म जहां ग्राहक अपनी यात्रा की जांच कर सकते हैं

PolicyX.com से यूलिप प्लान खरीदना एक आसान और परेशानी मुक्त प्रोसेस है। आपको बस नीचे दी गई प्रक्रिया का पालन करना होगा और यूलिप रिटर्न प्राप्त करने के लिए तैयार रहना होगा:

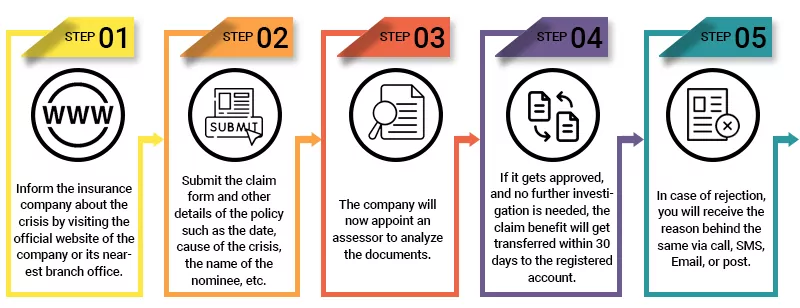

यूलिप प्लान के तहत दावा दायर करना कोई मुश्किल काम नहीं है। अपना दावा अनुरोध सबमिट करने के लिए नीचे दिए गए चरणों का पालन करें:

एड्रेस प्रूफ:

ड्राइविंग लाइसेंस, आधार कार्ड, वोटिंग कार्ड, पासपोर्ट आदि।

आईडी प्रूफ:

PAN कार्ड, आधार कार्ड, वोटिंग कार्ड आदि।

आय का प्रमाण:

सेलरी स्लिप, इनकम टैक्स रिटर्न, बैंक स्टेटमेंट आदि।

आयु प्रमाण:

आधार कार्ड, वोटिंग कार्ड, पासपोर्ट, ड्राइविंग लाइसेंस आदि।

और देखें जीवन बीमा लेख

और देखें जीवन बीमा लेख

धारा 80C/80CCC के अनुसार, आप 1,50,000 रुपये तक की कर कटौती प्राप्त कर सकते हैं।

नहीं, यह संभव नहीं है। नए आईआरडीएआई नियम इसे मना करते हैं।

हां, वे यूलिप प्लान खरीद सकते हैं।

नीचे दिया गया फॉर्मूला आपको 'नेट एसेट वैल्यू' को बेहतर तरीके से समझने में मदद करेगा।

नव- (निवेशों का बाजार मूल्य+वर्तमान परिसंपत्तियों का मूल्य) - (वर्तमान प्रावधान और देनदारियों का मूल्य) /आज तक बकाया इकाइयों की कुल संख्या।

हाँ। सभी बीमा कंपनियां लैप्स किए गए यूलिप प्लान को पुनर्जीवित करने के लिए 2 साल (कम से कम) प्रदान करती हैं। यदि बीमित व्यक्ति इस अवधि के दौरान सभी प्रीमियम का भुगतान करता है, तो विच्छेदन शुल्क उलट दिया जाएगा और पॉलिसी को पुनर्जीवित किया जाएगा।

कोई सही समय नहीं है। सर्वोत्तम रिटर्न का आनंद लेने के लिए जितनी जल्दी हो सके शुरू करने की सिफारिश की जाती है।

भारत में लगभग हर यूलिप प्लान लंबी अवधि के धन वृद्धि के लिए संभावनाएं प्रदान करता है। यूलिप प्लान आपको अपने कामकाजी वर्षों के दौरान बीमा कवर के साथ अपने प्रियजनों की सुरक्षा करने की अनुमति देता है, साथ ही रिटायरमेंट के बाद अपने उद्देश्यों और जीवन का समर्थन करने के लिए काफी बाजार से जुड़े रिटर्न भी प्रदान करता है।

सभी यूलिप प्लान में 5 साल की आरंभिक लॉक-इन अवधि होती है, जिसके दौरान आपका निवेश यूलिप पॉलिसी के सभी खर्चों के अधीन होता है। लॉक-इन अवधि की समाप्ति के बाद, आप योजना के नियमों और शर्तों के अधीन, किसी विशेष वित्तीय वर्ष में अपने यूलिप प्लान से कुछ निश्चित आंशिक निकासी करने का विकल्प चुन सकते हैं।

Sravan Kumar R

Hyderabad

January 3, 2026

We got our new health insurance policy from Devansh Mishra (emp id13790 ). He made the entire process incredibly straightforward. Devansh is highly knowledgeable and took the time to explain ev...

SARANKUMAR N

Bangalore

November 27, 2025

Anu Nandi (13412) has done an amazing job for me through her proper guidance to choose the policy for my family members. She is an asset to PolicyX.com company.

Indra pal

Agra

November 20, 2025

I am using aditya birla health insurance since 2022, there is no any problems till now, now I renewed my policy today through Yash Jain EMP ID13834

Indra pal

Agra

November 20, 2025

I am using aditya birla health insurance since 2022,there is no any problems till now, now I renewed today through Yash Jain

Indrapal

Agra

November 20, 2025

I am using aditya birla health insurance since 2022, there is no any problems, now I renewed today through Shivani She have good knowledge and guide very well

Sahil Chhibber

Ghaziabad

November 13, 2025

Good support provided by shubham as he took the follow up for my pending claim -96579964 and helped me to know the status. Claim approved.

Murali N S

Chennai

November 13, 2025

Good job done from Policyx and team. Thanks shubham for helping me to correct my phone number as it was pending for a long time. Thankyou again.

Vijay s

Indore

November 12, 2025

Shubham has assisted me with the policy benefits and he has good knowledge of product and policy. Good job shubham and Policyx .

नवल गोयल पॉलिसीएक्स.कॉम के सीईओ और संस्थापक हैं। नवल को बीमा क्षेत्र में विशेषज्ञता प्राप्त है और उद्योग में एक दशक से अधिक का पेशेवर अनुभव है और उसने एआईजी, न्यूयॉर्क जैसी कंपनियों में बीमा सहायक कंपनियों का मूल्यांकन किया है। वह भारतीय बीमा संस्थान, पुणे के एसोसिएट सदस्य भी हैं। उन्हें आईआरडीऐआई द्वारा पॉलिसीएक्स.कॉम बीमा वेब एग्रीगेटर के प्रमुख अधिकारी के रूप में कार्य करने के लिए अधिकृत किया गया है।

आप इसके बारे में भी जान सकते हैं:

✖

✖

Our experts will provide you with guidance and address all your concerns within 30 minutes.

In case you have not found your desired slot, you can visit at website and use the Request Call Back option.

You are just one step away from getting insurance.

Policyx offers a completely spam-free experience. We will never contact you unless you request us to do so.

Your call has been scheduled with Policyx for term insurance.

Talk to an advisor

February 5, 2023

Asia/Kolkata