- কোন টার্ম প্ল্যান আপনার পরিবারের জন্য ভাল?

- প্রিমিয়াম পেমেন্ট মোড

- অ্যাড-অন সুবিধা

এইচএলপিপি বা টার্ম প্ল্যান

বাড়ি থাকা যদি প্রয়োজন হয় তবে বাড়ির ঋণ একটি প্রয়োজনীয়তা - অন্তত যুগে, আমরা বসবাস করছি। একটি আশ্রয় থাকা আমাদের মৌলিক শারীরবৃত্তীয় চাহিদা পূরণ করে এবং আমাদের সুরক্ষা এবং সুরক্ষা দেয়।

তবে প্রতিদিন সম্পত্তির দাম বাড়ার সাথে সাথে এই মৌলিক চাহিদা পূরণ করা অত্যন্ত কঠিন হয়ে উঠছে। এই দ্বিধার বিরুদ্ধে লড়াই করার একটি উপায় হ'ল হোম লোন নেওয়া। যাইহোক, জীবন তার অনিশ্চয়তা থেকে মুক্ত নয়, এবং তাই অনেক ঋণদাতা কোনও অপ্রত্যাশিত ঘটনার ক্ষেত্রে কোনও ব্যক্তি বা তার পরিবারকে ঋণ পরিশোধ করতে সহায়তা করার জন্য হোম লোন সুরক্ষা পরিকল্পনা সরবরাহ করেন।

যাইহোক, অনেকে বলবেন যে টার্ম প্ল্যানগুলি একই সুরক্ষা দেয়, তাই না? আসুন এটি বিস্তারিতভাবে আলোচনা করি এবং দুটি পরিকল্পনার সূক্ষ্মতা বোঝার চেষ্টা করি।

এইচএলপিপি কী?

এইচএলপিপি একটি ঝুঁকি-কমানোর সরঞ্জাম, যার অধীনে বাড়ির মালিক অপ্রত্যাশিতভাবে মারা গেলে বাসিক হোম লোনের পরিমাণ কভার করা হবে। এই পরিকল্পনাটি ঋণগ্রহণকারীদের পরিবারের সদস্যদের অবশিষ্ট ঋণের পরিমাণ প্রদানের বোঝা থেকে সুরক্ষা দেয়। ঝুঁকি কভার বাকি ঋণের পরিমাণের সমান হবে এবং ঋণ হ্রাস পাওয়ার সাথে সাথে হ্রাস পাবে, যাকে হ্রাস ব্যালেন্স নীতি বলা হয়।

তারা যে ধরণের সুবিধা প্রদান করে তার ভিত্তিতে, টার্ম প্ল্যানগুলি নিম্নলিখিত ধরণের মধ্যে শ্রেণিবদ্ধ করা হয়েছে

টার্ম প্ল্যান কি?

একটি টার্ম প্ল্যান হল একটি জীবন বীমা পণ্য, যা কোনও লাভের উপাদান ছাড়াই বীমাকৃতকে তার দ্বারা আচ্ছাদিত একটি নির্দিষ্ট সময়ের জন্য আর্থিক কভারেজ সরবরাহ করে। এই পরিকল্পনাটি বীমাকৃত ব্যক্তির পরিবারকে তার অপ্রত্যাশিত মৃত্যুর ক্ষেত্রে আর্থিক ক্ষতিপূরণ প্রদান করে। এই পরিকল্পনাগুলি মৌলিক এবং সাশ্রয়ী মূল্যের, এবং একজন পলিসিধারক কম প্রিমিয়ামে একটি বড় কভার নিতে পারেন।

এইচএলপিপি এবং টার্ম প্ল্যানের তুলনা

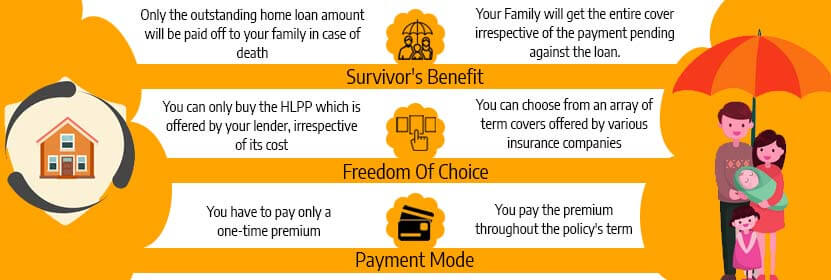

শুরুতে, উভয় পরিকল্পনা একই রকম দেখায় এবং আর্থিক কভার প্রদানের একই লক্ষ্য পূরণ করে। উভয় পরিকল্পনার একটি সাধারণতা রয়েছে - তাদের পরিপক্কতার সুবিধা নেই, অর্থাৎ যদি বীমাকৃত ব্যক্তি পলিসির মেয়াদ থেকে বেঁচে থাকেন তবে তিনি কোনও সুবিধা পাবেন না। তবে এই পরিকল্পনাগুলি কেনার সময় কয়েকটি পয়েন্ট বিবেচনা করা দরকার।

-

কভারের ধরন

নামটি অনুসারে, একটি এইচএলপিপি কেবল আপনার হোম লোনকে কভার করবে, এবং তাই যদি বীমাকৃত ব্যক্তি মারা যায় তবে এই পরিমাণটি কেবল তার বাকি ঋণের পরিমাণ ক্লিয়ার করার জন্য ব্যবহার করা যেতে পারে। অন্যদিকে, টার্ম প্ল্যানের ক্ষেত্রে, মৃত্যুর সুবিধা পরিবারের যে কোনও ব্যক্তির জন্য ব্যবহার করা যেতে পারে এবং বীমাকৃত ব্যক্তির কোনও দায়বদ্ধতার মধ্যে সীমাবদ্ধ নয়। এইচএলপিপির ক্ষেত্রে, বহনযোগ্যতার কোনও বিকল্প নেই এবং পরিকল্পনাটি অন্য ঋণদাতার কাছে স্যুইচ করা যায় না।

-

প্রিমিয়াম

বেশিরভাগ এইচএলপিপি পরিকল্পনায় এককালীন প্রিমিয়াম পেমেন্ট প্রয়োজন, অন্যদিকে টার্ম প্ল্যানগুলিতে ছোট প্রিমি এই কারণে, এইচএলপিপির প্রিমিয়াম মেয়াদী পরিকল্পনার প্রিমিয়ামের চেয়ে বেশি, ফলে পরবর্তীটি আরও সাশ্রয়ী মূল্যের হয়।

টার্ম ইন্স্যুরেন্সের আরেকটি সুবিধা হ'ল পলিসির মেয়াদে কভার এবং প্রিমিয়াম পরিবর্তন করা যেতে পারে। যাইহোক, যেহেতু এইচএলপিপির প্রিমিয়াম ইতিমধ্যে প্রদান করা হয়েছে, তাই কভারটি পরিবর্তন করা যায় না। সুতরাং, যদি কোনও ব্যক্তি তার হোম লোনের মেয়াদ বাড়ায় তবে পলিসির মেয়াদ একই থাকবে, ফলে বর্ধিত হোম লোনের মেয়াদ ঝুঁকির মুখোমুখি হয়ে যায়। যদি ব্যক্তি এইচএলপিপি ফোরক্লোজ করার সিদ্ধান্ত নেয় তবে এককালের প্রিমিয়াম পরিমাণ ফেরত দেওয়া হবে না।

-

লাইফ কভার

একটি মেয়াদী পরিকল্পনা বীমাকৃত ব্যক্তি এবং তার পরিবারকে লাইফ কভার সরবরাহ করে, দায়বদ্ধতার সংখ্যা নির্বিশেষে। যদি বীমাকৃত ব্যক্তি মারা যায় তবে পরিবারটি আশ্বাসকৃত অর্থ পেতে যোগ্য এবং তারপরে এটি সমস্ত দায়বদ্ধতা পরিষ্কার করতে এবং তাদের পরিবারের প্রয়োজনের যত্ন নেওয়ার জন্য ব্যবহার করতে পারে। যাইহোক, একটি এইচএলপিপি সরাসরি অনুমোদিত হোম লোনের পরিমাণের সাথে সম্পর্কিত এবং ঋণের পরিমাণ অনুযায়ী পরিবর্তন হয়। যদি বীমাকৃত ব্যক্তি ঋণ পরিশোধ করে, বা ঋণের কিছু সময়ের মধ্যে পরিমাণ হ্রাস পায় তবে ঝুঁকির কভার হ্রাস পায় এবং শূন্য হয়ে যায় (একবার ঋণ সম্পূর্ণরূপে প্রদান করা হলে)। সুতরাং, যে পরিবারগুলি লাইফ কভার চায় তারা টার্ম প্ল্যানগুলি পছন্দ করবে

-

অ্যাড-অন বেনিফিট

টার্ম প্ল্যান এবং এইচএলপিপি উভয়ই অ্যাড-অন বেনিফিট সহ আসে যা টার্মিনাল অসুস্থতা, বেকারত্ব, প্রতিবন্ধকতা ইত্যাদিকে কভার দেয়। তবে এইচএলপিপি হোম লোন ইএমআই পেমেন্টের প্রথম 3-6 মাসের জন্য কভার সরবরাহ করে যা হোম লোন ক্রেতাদের পছন্দসই করে। যাইহোক, এই কভারগুলি যুক্ত করার খরচ ভিন্ন হবে, এবং তাই এই অ্যাড-অন সুবিধাগুলি গ্রহণের আগে অবশ্যই একটি সাবধানতার সাথে তুলনা করা উচিত।

উপসংহার

এইচএলপিপি ঋণদাতাদের জন্য একটি পছন্দের পছন্দ কারণ এটি তাদের বিতরণ পরিমাণ সুরক্ষিত রাখে। এই কারণে, বেশিরভাগ ঋণদাতারা তাদের গ্রাহকদের কাছে এইচএলপিপিকে চাপ দেয় যদিও এটি বাধ্যতামূলক বিকল্প নয়। এছাড়াও, একটি এইচএলপিপি দিয়ে, ঋণদাতার খারাপ ঋণ হওয়ার সম্ভাবনা উল্লেখযোগ্যভাবে হ্রাস পায়। হোম লোনের জন্য আবেদন করার সময়, ঋণদাতারা প্রায়শই ব্যক্তির ক্রেডিটযোগ্যতা মূল্যায়ন করে এবং তাই এইচএলপিপি বেছে নেওয়া প্রায়শই ঋণ অনুমোদন বা অনুমোদনের সম্ভাবনা বাড়িয়ে তোলে।

যাইহোক, ঋণগ্রহণকারীদের জন্য, একটি সেরা মেয়াদী পরিকল্পনা আরও উপযুক্ত, কারণ এটি তাদের সমস্ত দায়বদ্ধতা এবং পরিবারের চাহিদা সুরক্ষিত রাখে। যদি কোনও ব্যক্তির পর্যাপ্ত মেয়াদী পরিকল্পনা থাকে যা তাকে করের সুবিধাও সরবরাহ করে তবে তার অতিরিক্ত এইচএলপিপির প্রয়োজন নাও হতে পারে। তবে, যদি বিদ্যমান মেয়াদী পরিকল্পনাটি পর্যাপ্ত না হয় এবং বীমাকৃত ব্যক্তি তার পরিবারকে একটি বড় আর্থিক ঝুঁকি থেকে রক্ষা করতে চায় তবে এইচএলপিপির জন্য যাওয়াও উপকারী হবে। এটি মনে রাখা গুরুত্বপূর্ণ যে কোনও ব্যক্তির মেয়াদী বীমা কভার তার বর্তমান আয়ের 10 গুণ হওয়া উচিত। এই ভিত্তিতে, প্রতিটি ব্যক্তির সিদ্ধান্ত নেওয়া উচিত যে তার অন্য বীমা কভারের প্রয়োজন কিনা।

Share your Valuable Feedback

4.4

Rated by 2636 customers

Was the Information Helpful?

Select Your Rating

We would like to hear from you

Let us know about your experience or any feedback that might help us serve you better in future.

Written By: Priya Singh

Priya has been in the content writing industry for over 9 years. She has been religiously following the insurance sector since the start of her career which makes her an avid insurance expert. Her forte lies in health, term, and life insurance writing, along with her knowledge of the latest developments in the insurance sector.

Do you have any thoughts you’d like to share?